クレジットカードは、いったい何歳まで作れるのか?

ナゾですよね?

カード会社や作るカードの種類にもよりますが、クレジットカードの年齢制限は、18歳以上がほとんどで、「何歳まで」という上限は書かれていません。

ということは、

60歳はもちろん70歳、80歳以上の後期高齢者であったとしても、新規にクレジットカードが発行できることになります。

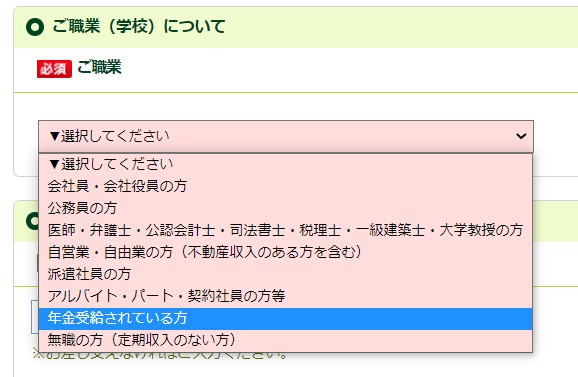

ちなみに年金受給者の場合、年金は「安定収入」とみなされ、職業欄にも「年金収入」という選択肢が多くみられます。

審査が心配な方は、申込み時のショッピング枠は10万円、キャッシング枠を0円に設定しておくことをおすすめします。

この記事では、60代や70代や80代以上の方におすすめのカードを3つ選んで紹介すると同時に、60歳以上の方がカードを新たに作る際の注意点やコツなども解説していきます。

今すぐ「60代以上におすすめのクレジットカード3選」を見る

クレジットカードは何歳まで作ることができるのか?

年齢の上限は表向きにはありません。

ただし、カード会社によっては、「70歳まで」などの上限設定が存在するケースもあるため、事前に電話などで問い合わせをしてから申し込んだ方が無難です。

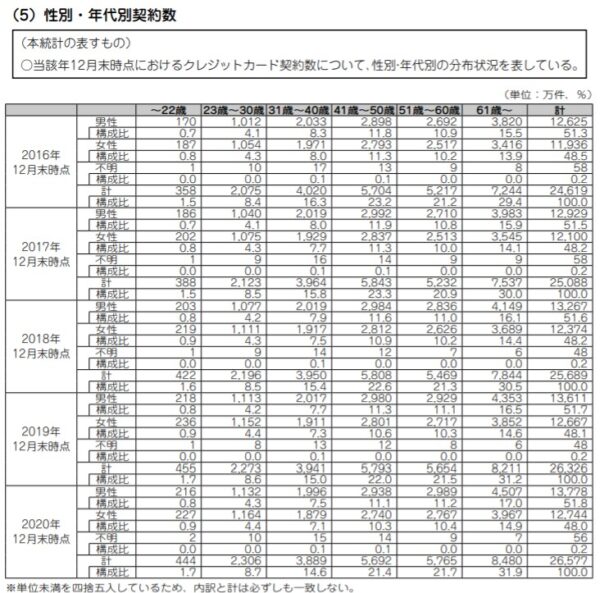

今回は、60代以上のクレジットカードの利用者を確認する目安として、「日本クレジット統計・2020年」版を使います。

画像引用元「日本クレジット統計・市場規模統計(5)性別・年代別契約数」

こちらの画像では、性別と年齢ごとに記されていることから、より見やすくするために、以下の表にまとめました。

| 2016年 | 2017年 | 2018年 | 2019年 | 2020年 | |

|---|---|---|---|---|---|

| 61歳以上の契約数 | 7244万件 | 7537万件 | 7844万件 | 8211万件 | 8480万件 |

| 構成比 | 29.4% | 30.0% | 30.5% | 31.2% | 31.9% |

この表では、61歳以上のクレジットカード利用者が増加傾向にあることが示されていますが、その理由として、次の2つが考えられます。

・60代以降で新たにカードを発行した

・すでにカードを所有していた方が61歳以上になった

ひとつひとつ見ていきましょう。

60代以降で新たにカードを発行した

60代以上でクレジットカードの新規契約をした方が増えているという見方ができます。

ネットショッピングをはじめ、カード決済の方が手数料が少なく、手軽に利用できるサービスが浸透している証とも言えるかもしれません。

家族や金融機関の担当者などに、クレジットカードの作成を勧められた可能性もあるでしょう。

インターネットのプロバイダや、携帯電話の格安SIMサービスなどでは、カード決済が基本となっているところも少なくありません。

住民税や固定資産税などの地方税や、電気やガスなどの公共料金もカード払いに対応しており、「クレジットカードの利用でポイントを貯める」という考え方が、今後はより一層広がっていくことが予想されます。

すでにカードを所有していた方が61歳以上になった

もうひとつの理由として、20~30代あたりからクレジットカードを所有していた方が、時を重ねて61歳以上になったということもあるかもしれません。

上記のどちらの理由にしても、今後の高齢化社会では、61歳以上のクレジットカード利用者が増えていくのは間違いないでしょう。

60歳以上の方がクレジットカードを作る際の8つの注意点

60歳以上の方がクレジットカードを新規で作る際には、以下の8つの注意点があります。

・職業

・年収200万円以上(年金を含む)

・住居

・預金額

・借入金

・世帯人数

・クレジットヒストリー

・ショッピング枠のみで申し込む

職業

職業は企業の正社員が望ましいのですが、パートやアルバイトでも一定の収入が見込める場合にはクレジットカードが作れるケースがあります。

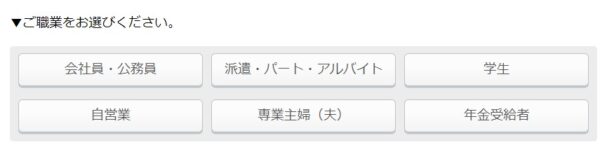

年金受給者の方の場合には、職業欄に「年金受給者」が記載されているカードを申し込むことをおすすめします。

年収200万円以上(年金を含む)

年収は年金を含めた金額が200万円以上あると、カードの審査に通りやすい傾向があります。

家賃収入などの不動産所得や、株式などの金融資産などがあるようなら、審査時の印象が良い方向に変化するかもしれません。

住居

どちらかというと賃貸物件よりも、持ち家に住んでいる方のほうが審査に通過しやすくなるようです。

持ち家の場合には、住宅ローンが完済していると、より好印象につながります。

預金額

仮に年収200万円未満だった場合でも、金融機関への預金額が一定以上ある方は、60代以上でもカード審査に通過する可能性が高いと言われています。

銀行などの担当者から、「カードを作りませんか?」と誘われているような方であれば、より一層、新規発行の確率が高まるでしょう。

借入金

クレジットカードの審査では、他のカード会社などからの借入金の有無も重要視されます。

借入金には、住宅ローンや自動車ローンの他、楽器や携帯電話の割賦代金なども該当するのでご注意ください。

世帯人数

同居している家族がいるようなら、必ず記載しましょう。

仮に返済不能などの場合に、回収できる家族がいるといないのでは、審査での印象が異なります。

一方で、一人暮らしの60代以上の場合、年収によっては返済能力があると判断されるケースもあるようです。

クレジットヒストリー

クレジットヒストリーは、住宅ローンや自動車ローンを組んだことがある方ならもれなく存在する履歴です。

常に現金決済を心がけていた方には、クレジットヒストリーが記録されません。

60代以上でクレジットヒストリーが記録されていない場合、過去に2ヶ月以上の滞納や、自己破産などの金融事故情報が登録されているのではないか?と疑われる危険性があります。

とはいえ、60代以上になるまですべて現金決済している方というのも非常に稀な存在なので、あくまでもそういうこともあるかもしれません。という話です。

ショッピング枠のみで申し込む。キャッシングは0円

60代以上の方が新規でクレジットカードを作る際には、ショッピング枠のみでの申し込みがおすすめです。

キャッシング枠は0円に。

クレジットカードは、ショッピング枠とキャッシング枠の2つに分かれており、ショッピング枠は買い物、キャッシング枠は現金の借り入れに使われます。

キャッシング枠は、貸金業法の総量規制の対象となることから、年収の3分の1以下が上限と定められています。

仮に年収が200万円の場合、最大で666,666円が上限額ということです。

ただし、新規のカード発行では、カード会社にもよりますが、トータルの利用限度額が10万円からとなることも考えられます。

特に60代以上の方の新規カード発行では、ショッピング枠のみで申し込むことが、審査に通過する可能性を高めるためのコツと言えるでしょう。

以上確認したら、クレジットカードを持つことでさまざまなメリットがあります。

60歳以上でクレジットカードを作る7つのメリット

60歳以上の方がクレジットカードを作る7つのメリットとして、以下のサービスがあげられます。

・オンライン・プロテクション

・人気チケット先行予約

・ETCカード

・電子マネー

・付帯保険

・ポイント還元

ネットショッピングの不正はオンライン・プロテクションでブロック!

カードでネットショッピングを楽しまれる方も多いですよね。

特にお米や水などの重たい荷物にはとても便利です。

ネットショッピングなどで、心当たりがないお買物。不正利用が発覚した際に、受けた損害分を補償してもらえるサービスです。

ネット通販を利用する機会の多い方におすすめのサービスと言えるでしょう。

歌舞伎に落語、ミュージカルなど人気チケットを先行予約

イープラスを利用した、チケットの先行予約サービスです。

音楽のコンサートはもちろん、演劇やミュージカルの舞台や、野球やサッカーなどのスポーツ観戦が対象となります。

中には優待割引が受けられるものもあるため、観客席でお得に楽しむことにつながるでしょう。

ETCカードをお出かけの際使うことでポイントもUP

ETCカードを使うことで、高速道路などの有料道路の料金所にて、その都度精算する必要がなくなります。

別途ETCマイレージサービスに登録することで、利用ごとにプレゼントされるポイントを高速料金に充てることも可能です。

仕事の出張やプライベートの旅行や帰省などで高速道路を利用する機会の多い人におすすめです。

電子マネーでスマートに支払い完了!現金にさよなら

電子マネーとは、クレジットカードや登録したスマートフォンを、専用の機器にかざすだけで、コンビニエンスストアなどの代金を支払うことができるサービスです。

あらかじめ使える金額分をチャージしておく必要があります。

電子マネーを使うことで、現金を持たなくても買い物や飲食、ホテルなどの宿泊が可能です。

セゾンカードインターナショナルでは、セブン-イレブンやイトーヨーカドーなどで使えるnanaco(ナナコ)、イオンカード(WAON一体型 G.Gマーク付き)ではWAON)、三井住友カード(NL)ではiD(アイディ)(専用)が利用できます。

海外旅行時などの付帯保険も充実!

海外旅行や国内旅行の際に、怪我や病気になったり、後遺症などがあった場合に適用される保険です。

どちらのカードも初年度無料、翌年から1,375円ですが、年会費無料にする裏ワザもあります。

にしては海外旅行傷害保険も充実! 持っていて損は無いですね。

三井住友カード(NL)

| 海外旅行傷害保険(利用付帯) | |

|---|---|

| 傷害死亡および後遺障害(最大補償額) | 2000万円 |

| 傷害治療費用(限度額) | 50万円 |

| 疾病治療費用(限度額) | 50万円 |

| 賠償責任(限度額) | 2000万円 |

| 携行品の損害(年間限度額・自己負担3,000円) | 15万円 |

| 救援者費用(年間限度額) | 100万円 |

ポイント還元で最大20倍のポイントがもらえることも!

クレジットカードの最大のメリットと言えるのが、ポイント還元です。

ポイント還元率は0.5%から1%が一般的ですが、提携店舗やショッピングモールの利用などで2倍から20倍のポイントを受け取ることができるようになっています。

年間の利用金額が100万円だった場合、還元率0.5%であれば5,000円相当のポイントが付与される計算です。

ポイントは、買い物はもちろんのこと、ETCカードの利用や電子マネーのチャージ、税金や公共料金の支払い、生命保険の支払いなどに使うことで貯めることができます。

60代以上の方におすすめのクレジットカード3選

ここからは、60代以上の方におすすめのクレジットカードとして、年金収入だけでも申し込みができるカードを3枚ご紹介します。モビットVISA-W、三井住友銀行Olive、イオンカード、三井住友カード(NL)、そしてセゾンカードインターナショナル、。それぞれ申し込む際の職業欄も添付しました。

モビットVISA-W

モビットVISA-Wは、三井住友カード株式会社が発行するクレジットカードです。

しかし、ご覧のようにシンプルで持ちやすいデザインなので、

ふだんの買い物にも使いやすく、還元率のいいVポイントも貯めやすいです。

しかも、ローンとクレカが一緒になったカードなので、イザという時にはローンを借りることもできます。

年会費は永年無料。発行審査に不安がある方に特におすすめします!

※カードローン審査通過後にクレジットカードの審査があります

※外国籍の方は、特別永住者証明書または在留カードが必要です。

Oliveフレキシブルペイ(クレジットモード)

三井住友銀行のOliveフレキシブルペイ(クレジットモード)は、年金生活者にこそお薦めしたいカードです。

1枚のカードで銀行口座からクレカまでベンリに使えるからです。

万一、クレカの審査に落ちたとしても、

デビットカードとポイント払い、キャッシュカード機能が使用できる1枚で4役のカードです。

申し込みは⇒こちらからスマホで簡単。年会費は永年無料(一般のみ)。

デビットモードとクレジットモードも最短3営業日で発行!

カード1枚で4つの機能が使えるOliveフレキシブルペイ(クレジットモード)。

- キャッシュカード

- デビットカード/基本還元率0.5%

- クレジットカード/基本還元率0.5%~

- ポイント払い

この他にも、保険や証券まで1枚に凝縮できます。操作はアプリ内で簡単に切り替えるだけ。

1つのアプリで完結できるマルチナンバーレスカードです。

「Visa」「Visaのタッチ決済」または「iD」マークのあるお店で使うことができます。

イオンカード(WAON一体型 G.Gマーク付き)

イオンカード(WAON一体型 G.Gマーク付き)は、年会費永年無料。最短5分でカード情報がお持ちのスマホアプリに届き、バーチャルカードがすぐ使えます。

55歳以上の方がイオンカード(WAON一体型)に申込むと、自動的にG.G(グランドジェネレーション)マークが付き、毎月15日の「G.G感謝デー」では、イオン店舗で5%割引でショッピングができます。バーチャルカードにG.Gマークはありませんがサービスは受けられ、後日プラスチックカードもお手元に届きます。

またイオングループ対象店舗ではいつでもWAON POINTが2倍になるので、100円=1ポイント付きます。

電子マネーWAONの利用も可能です。チャージ金額は5万円まで。

三井住友カード(NL)

三井住友カード(NL)は、年会費が永年無料で発行可能なクレジットカードです。

提携ブランドは世界中で使えるVisaまたはMastercard®です。

三井住友カード(NL)は、対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーでポイント7%還元

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ポイントはギフトカードやマイル、ふるさと納税などに交換することが可能です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。 ※2026年1月現在 ※ポイント還元率は予告なく変更となる場合がございます。