「消費者金融のローンはとっくに完済したのに、クレジットカードの新規申込を断られてしまった!」

その裏にはクレジットヒストリー、いわゆる個人信用情報というものが関わっているんです。

過去に消費者金融やクレカでローンの延滞や自己破産した人は、もうクレカは作れないのでしょうか。

不安ならば、まず自分の信用情報を確認してみましょう!

今回は、

消費者金融系に強い個人信用情報登録機関・JICC(日本信用情報機構)に登録される

個人信用情報と保有期間、

開示の方法、

メリット&デメリットについて調べてみました。

記事の最後に、信用情報の履歴が気になる人のおすすめクレカ3選の紹介もしています。

JICCってどんな組織? JICCの概要

正式社名 : 指定信用情報機関 株式会社日本信用情報機構

英語表記 : Japan Credit Information Reference Center Corp.

沿革 :

● 1972年(昭和47年) 消費者金融系信用情報機関「33情報センター」発足

● 2009年(平成21年) システム運用・開発会社とクレジット信用情報センターを母体にする「テラネット」が、「33情報センター」から信用情報事業を承継し「日本信用情報機構(JIC)」設立。

● 2009年(平成21年) 全業種横断型信用情報機関「(株)CCB/シー・シー・ビー」と合併し、「日本信用情報機構(JICC)」に。

● 2010年(平成22年) 貸金業法に基づく指定信用情報機関になる。

JICCの特徴とは

● 消費者金融系信用情報機関の事業を引き継いでいるから、消費者金融系に強い。

● 全業種横断型信用情報機関「(株)CCB」と合併したので会員の業種は幅広い。

JICCが登録している個人信用情報と保有期間は?

JICCが登録しているおもな個人信用情報と保有期間は次の通りです。

| 登録情報 | 保有期間 | |

| 申込情報 | クレジット会社等が審査のために確認した氏名・電話番号・契約内容など | 照会日より6か月 |

| クレジット情報 | 氏名・契約内容・毎月の支払状況・残高など | 契約期間中および契約終了後5年 |

| 利用記録 | クレジットやローンの利用中等に、クレジット会社等が審査のために信用情報を確認した記録。 氏名・確認した目的など |

照会日より6か月 |

| 本人申告情報 | 運転免許証など本人確認書類の紛失・盗難など、本人がCICに申告した内容。 | 登録日より5年 |

| 貸金業協会依頼情報 | 日本貸金業協会の貸付自粛制度を利用し、本人がCICへ登録を依頼した内容。 | 登録日より5年 |

JICCの個人信用情報を開示する方法

ここではJICCに登録されている個人信用情報の開示方法を説明します。

開示申込方法には、インターネット(スマホアプリ)・郵送・窓口の3つがあります。

JICC登録の個人信用情報開示はどんなときに必要?

JICCのおもな加盟会員は、消費者金融会社や各種クレジットカード会社なので、次のような場合に開示するのがおすすめです。

● クレジットカードの申し込み審査に落ちてしまった

● 消費者金融のローンやクレジットカードの支払いで延滞したことがある

● 複数の消費者金融やクレジット会社にローンを返済中

JICC信用情報開示のメリット&デメリット

JICC信用情報開示のメリットは?

1.開示の内容が1枚に数件表示されコンパクトにまとめられていて見やすい。自分のクレジットヒストリー(クレヒス)がわかる。

2.加盟している消費者金融、利用しているクレカや携帯電話キャリアの情報を一度に確認できる。

JICC信用情報開示のデメリットは?

1.開示方法により、手数料1000円(窓口では500円)や切手代、交通費などの費用、手間と時間がかかる。

2.JICCの場合、CICの開示書のように毎月の支払い状況は細かく表示されない(延滞等ブラックな事故が発生したときだけ記入される)。

信用情報を開示すると審査に不利になるってホント?

本人による情報開示が審査に影響するということはありません。

この不安は、新規申込をしたクレジットカード会社などが審査や与信のために信用情報を照会した「利用記録」と混同して起きるものでしょう。

カード会社が「利用記録」を照会した履歴は6か月残るので、審査に落ちたからといって多重申込は厳禁!

短期間にズラズラとクレジットカード申込記録が並べば、お金に困っている=支払い能力がないと判断されます。

JICC個人信用情報開示に必要な本人確認資料一覧

スマホ・窓口・郵送により受付可能な書類や必要点数が異なります。

● 氏名・現住所・生年月日が確認できる有効期限内のものを用意!

● 郵送・窓口の場合、●の写真なし書類なら2点必要!うち1つは現住所記載のものに!

● 旧姓など複数の名前で開示する場合は戸籍謄本または抄本が必要

| 本人確認書類 | スマホ | 窓口 | 郵送 |

| 運転免許証/運転経歴証明書 | 〇 | 〇 | 〇(裏面に記載がある場合は両面コピー) |

| パスポート | 〇 | 〇 | 〇(写真掲載のページと現住所記載のページをコピー) |

| 住民基本台帳カード(顔写真付き) | 〇 | 〇 | 〇(裏面に記載がある場合は両面コピー) |

| マイナンバーカード(通知カード不可) | 〇 | 〇 | 〇(おもて面のみコピー) |

| 在留カード/特別永住者証明書 | 〇 | 〇 | 〇(裏面に記載がある場合は両面コピー) |

| 各種障がい者手帳 | 〇 | 〇 | 〇(氏名・生年月日・住所欄をコピー) |

| 各種健康保険証 | 〇 | ◉ | ◉(氏名・生年月日・住所欄をコピー) |

| 各種年金手帳 | ✕ | ◉ | |

| 戸籍謄本または抄本 | ✕ | ◉ | ◉発行3か月以内の原本(住民票は本籍地・個人番号の記載がないもの) |

| 住民票 | ✕ | ◉ | |

| 印鑑登録証明書 | ✕ | ◉ |

JICCの個人信用情報開示/スマホ申込編

スマホでできるのは開示申込だけ! 開示書は郵送なので注意!

受付時間

24時間365日OK!(メンテナンス時間帯を除く)

スマホ開示申込に必要なもの

● iPhone5S以降(iOS9.0〜11)またはAndroidのスマホ(4.4以降)

● 本人名義のクレジットカード(手数料はコンビニやペイジーでも支払い可)

手数料

| クレジットカード一括払い | 1000円 |

| コンビニ、ペイジー対応の銀行ATM・オンラインバンキング | 1,000円+支払い手数料 |

JICCスマホ開示申込の流れ

1. 本人確認資料とスマホを用意

2. 専用アプリ「スマートフォン開示受付サービス」をダウンロード

3. 利用規約の確認

4. パスワードの発行(アプリ内で空メール送信後、返信される)

5. パスワードの入力

6. 氏名、現住所、電話番号など必要事項の入力

7. 申込内容の確認

8. 本人確認資料を撮影・画像データを送信

9. 開示手数料の支払い手続き

10. 開示書が郵送される

JICC個人信用情報開示書の受け取り方法

自宅現住所へ簡易書留(親展・転送不要)で送られます。

スマホ申込では速達や本人限定受取郵便指定が不可なので、希望の場合は郵送で申込を!

JICC個人信用情報開示/郵送編

申込書と手数料、本人確認資料を同封して送るだけです。

面倒なようで実は最もハードルが低くなっています。

信用情報開示申込書

公式サイトから入手。コンビニのマルチコピー機でも簡単にプリントできます。

※現住所以外の住所、旧姓での開示希望の場合は、そちらも必ず記入。

開示手数料

開示手数料、速達など追加郵便料金も定額小為替で支払います。

定額小為替は郵便局・ゆうちょ銀行で購入できます。

| 郵便の種類等 | 開示手数料・郵便料金 | 為替発行手数料 |

| 通常(簡易書留) | 1,000円 | 100円 |

| +別姓 | 1,000円×名前の数 | 100円×名前の数 |

| +速達 | 300円 | 100円 |

| +本人限定受取郵便 | 300円 | 100円 |

※定額小為替は額面(1000円、300円など)が決まっており、発行手数料は1枚につき100円かかるので、速達+本人限定受取郵便+旧姓の履歴開示1名義を追加すると合計3,000円となります。

JICC個人信用情報開示申込・申請書類の郵送先

〒530-0003

大阪府大阪市北区堂島1-5-30 堂島プラザビル6階

株式会社日本信用情報機構

個人信用情報開示書の受け取り方法

申請から1週間〜10日間くらいで簡易書留(親展・転送不要)にて郵送されます。

郵送の場合のみ、本人限定受取郵便や速達を指定できます。家族に見られたくない場合は、本人限定受取郵便を指定しましょう。

JICC登録の個人信用情報開示/窓口編

混雑していなければ15分程度で開示書が受け取れ、わからないことを質問できます。

開示センター窓口

●東京:東京都千代田区神田東松下町14 東信神田ビル2階

●大阪: 大阪府大阪市北区堂島1-5-30 堂島プラザビル6階

受付時間

月〜金曜(祝日・年末年始を除く)10時〜16時

開示手数料

現金のみ受付。

| 通常 | 500円 |

| +別姓 | 名前ごとに+500円 |

JICC窓口開示の流れ

1. 開示申込書に氏名、住所、電話番号などを記入

2. 自動販売機で手数料のチケットを購入

3. 窓口に申込書と手数料のチケットを提出して待つ

JICCの信用情報開示書・ブラック情報の見方

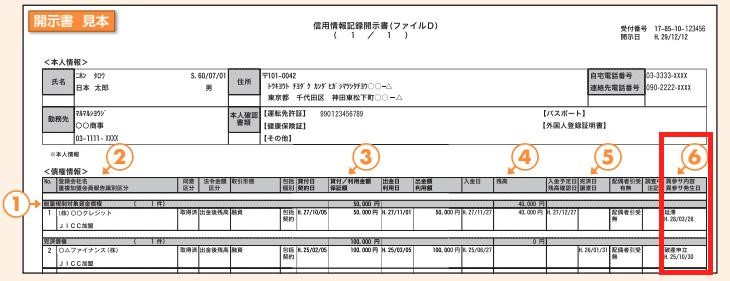

JICCの信用情報開示書の書類は3種類!それぞれ掲載されている内容が違います。

1. ファイルD…貸金業者からの借入情報、キャッシングの契約

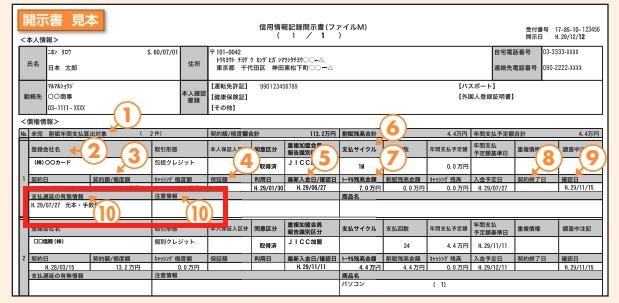

2. ファイルM…クレジットや金融機関の契約

3. 照会記録…消費者金融やクレジット会社が情報を照会した記録

ファイルDのブラック情報はココをチェック!

消費者金融ローンやキャッシング情報が書かれたファイルDを見るポイントはココ!

赤枠⓺の<異参サ内容・異参サ発生日>

次のような延滞や債務整理などの異動・ブラック情報はココに表示されます。

● 返済日より61日以上または3か月以上の延滞(延滞継続中は登録)

● 債務整理・破産申立・民事再生・債権回収・債務整理など(発生日から5年登録)

● 延滞解消(解消日から1年登録)

JICCでは61日以上または3か月以上の延滞=ブラックに!

ファイルMのブラック情報はココをチェック!

クレジット利用や携帯会社の割賦契約情報が書かれたファイルMを見るポイントはココ!

赤枠⑩<支払遅延の有無情報>

次のような延滞や債務整理などの異動・ブラック情報が掲載されます。

● 返済日より61日以上または3か月以上の延滞(延滞継続中は登録)

● 延滞解消(解消日から1年登録)

JICCでは61日以上または3か月以上の延滞=ブラックに!

赤枠⑩<注意情報>

● 破産申立・特定調停・民事再生・代位弁済など(発生日から5年登録)

● 債権回収・債務整理・代位弁済・強制解約・保証履行など(発生日から5年登録)

● 返済条件の変更など(発生日から5年登録)

● 債権譲渡(発生日から1年登録)

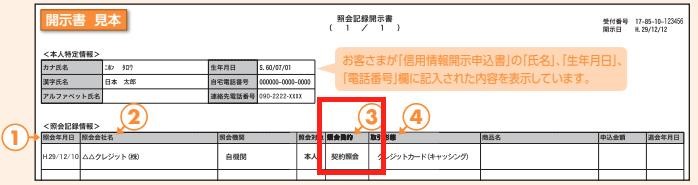

照会記録の見方とポイント

消費者金融やクレジット会社が審査や返済能力確認のために個人情報を照会した日や目的が書かれています。

<照会記録情報>は照会数と赤枠③照会目的をチェック!

複数のカードやローンを多重申込すると照会履歴が並び金策に走っているのがバレバレ!

赤枠③照会目的で金融会社の動きがわかる!

● 契約照会…新規契約や融資増額時の返済能力の調査目的

● 途上・債権管理照会:契約中の返済能力調査目的。延滞などがあった場合だけでなく、定期的に見回っている場合もあります。

照会記録の保有期間は6か月なので、新規申込は前回申込から6か月開けましょう。

JICCの個人信用情報開示まとめ

JICCは貸金業法に基づく指定信用情報機関なので、キャッシングやローンなどの情報は翌日までに更新されます。

窓口受付はCICのようにタッチパネルではなく、受付スタッフが親切に対応してくれます。

スマホで開示申込はできますが、開示書受け取りは郵送で1週間〜10日間かかってしまうので注意!

利用会社がJICCとCIC両方に加盟&結果をすぐ知りたいならCICのスマホ開示が最速となります。

クレカ審査が気になる!あなたにおすすめのカードはコレ!

モビットVISA-W

まずオススメしたいのが「モビットVISA-W」です。

クレジットカードとカードローンがダブルで1枚になったカードです。

ETCカードとクレカがダブルで、年会費が永年無料です。最短5営業日発行。

SMBCモビットVISA-Wがおすすめの理由

• カード審査が行われるのがモビットなので、消費者金融独自の審査になる

• カードローン機能があるのでキャッシングを考えている人も利用しやすい

• Vポイント機能もあるのでカード決済やカード提示でVポイントを貯められる

審査はまずモビットで行われ、カードローン審査通過後にクレジットカードの審査があります。クレヒスに不安がある方も申込してみる価値があります。

不明点がある方はモビットコールセンターへ!

※カードローン審査通過後にクレジットカードの審査があります。

※外国籍の方は、特別永住者証明書または在留カードが必要です。

ACマスターカード

次にオススメするのが、アコムが発行する「ACマスターカード」です。

「モビットVISA-W」と違ってETCカードは作れませんが、即日で発行可能なクレカ(3秒診断)です。

パート・アルバイトでも一定の収入があれば申し込み可能、年会費も無料です。

ACマスターカードがおすすめの理由

• アコムが発行するカードで、独自の審査基準

• アコムの自動契約機なら、夜(~21時)でも、土日でもその場でクレカ受取可能

• 利用明細の郵送なし

審査が心配で、でもスグにクレカがほしいという方にはオススメしたいカードです。

審査が無いVISAカード「GMOあおぞらネット銀行デビットカード」

それでもクレジットカードを作れる自信がない……

でも支払いにカードが必要……それならばGMOあおぞらネット銀行が発行するデビットカード「GMOあおぞらネット銀行デビットカード」です。

GMOあおぞらネット銀行デビットカードがおすすめの理由

• 口座開設で作るVISAデビット付キャッシュカードだから審査が無い!

• VISAマークのある世界中のお店で利用できる!ネットショッピングももちろんOK!

• 還元率0.6%のキャッシュバックサービスでお得!

口座を作ればもらえるキャッシュカード一体型なので、特別な審査はなく手にできるVISA付きのデビットカードです。

クレカのようなサービスはありませんが、0.6%のキャッシュバックサービスがついていてお得!利用限度額が細かく設定できるのも嬉しいポイントです。

デビットカードってなに?クレカとどう違うの?という方は、こちらの記事で詳しく解説しています。