クレジットカード会社18社の申込サイトを徹底調査した結果、「無職」の方でも安心してクレカを申込できるカードが判明しました。

この記事を読めば、無職でもクレジットカード審査に通る確率を上げることができます。

・そもそも無職とは?

・クレジットカード各社の無職へのスタンスは?

・申込時の職業欄の書き方は?

・無職でも作れるクレジットカードとは?

・さらに家族カードを使った裏ワザなど

「無職」の人に参考になる内容が満載なので、ぜひ最後まで読んでください。

近年、クレカの審査に通らない方が激増しています。

少しでも不安がある方はこちらがお薦めです!

⇒ こっそり教える、最も審査に通りやすいクレジットカード

そして、「無職」と言っても専業主婦・学生、自営業・投資家、アルバイト・パート、フリーター・派遣、年金生活者と立場も様々。

その辺の解説も加えています。

長い記事になりますので、カードを作るコツはこちらから。

無職・ニートはこちら

専業主婦・学生はこちら

自営業・投資家はこちら

年金受給者は安定した収入なので、問題ありません。

またアルバイト・パートも、ほぼ問題無くクレカに申込むことができます。

カード会社に実際に電話して聞いてみました!《クレジットカード12社職業一覧》

比較的カードが作りやすい流通・信販系から石油系、ゆるいと言われている消費者金融まで、全25社に電話した中から、よりすぐりの18社をご紹介!

カード名をタップするとカード詳細記事がすぐ見れます。

★流通・信販系

三菱UFJニコスVIASOカード

大丸松坂屋カード

楽天カード

リクルートカード

エポスカード

セゾンカード

ライフカード

★石油系

apollostation card

この記事は、専業主婦(夫)として各カード会社に実際に電話し、さらに入会サイトも確認した、貴重な情報が満載です。

無職や専業主婦の方たちがクレジットカードを作る際の入会ポイント! そこがかなり詳しく分かると思います。

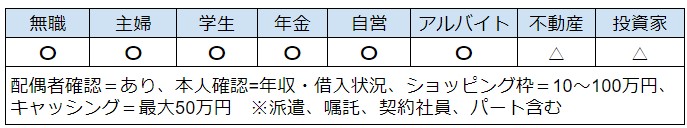

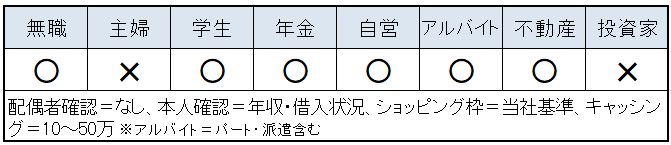

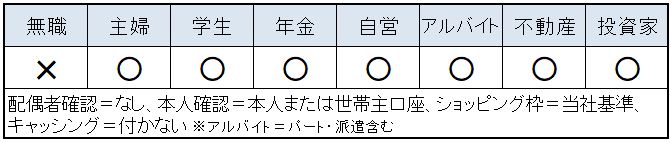

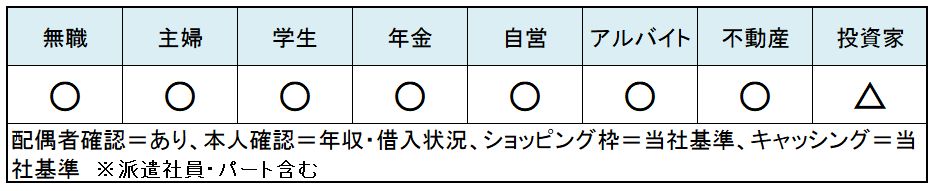

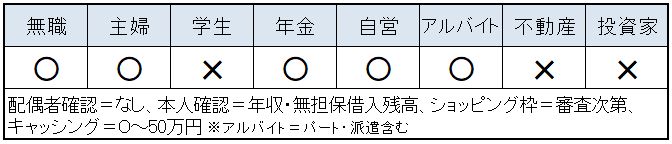

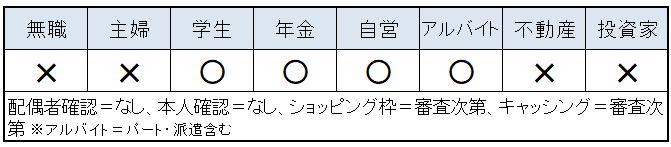

各社のwebサイトの職業欄も簡略化し、ひと目でわかるよう、こんなデータも作りました。

たとえ「無職」に「✖」が付いていても、各社それぞれ別枠を設けています。

データから読み取れるニュアンスの違いや本人確認、利用限度額などから、各カードの特徴を読み解きますので、ご自分にマッチングしたカードをお選びください。

三菱UFJニコスVIASOカード

申込対象は18歳以上。高校生を除く学生の申込みも可能です。ホームページに利用可能額も10万~100万円と表示されているのも、他のクレカには無い透明性が伺えます。

そして、配偶者の有無の確認はありますが、配偶者の年収確認はありません。あくまでも本人の年収のみです。主婦の方などは堂々と0円にしましょう。

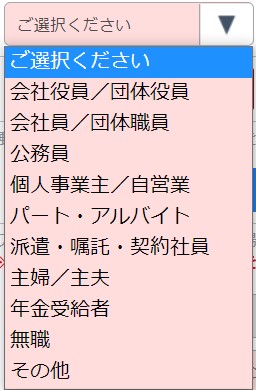

職業欄はこちらです。

職業は幅広く、電話でも確認したところ、「安定した収入であれば大丈夫です」ということでした。

ショッピング枠は、一般が最高100万円で、学生は30万円まで。キャッシング枠は、50万円が上限でした。

大丸松坂屋カード

大丸・松坂屋でのショッピングがお得になるカード。

職業欄に無職の方がありますよ!ただし、注意点もあり!

カード作りのハードルは必ずしも高くないように思われますが、狙っている顧客層が高年収なのか、発行率はかなり低いです。

審査が心配な方は、この記事の1位のカードがお薦めです。

本人確認は年収と借入額で、配偶者の情報は一切必要ありません。

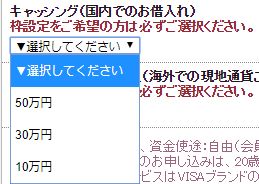

キャッシングは国内・海外と2か所別々に入力できて、金額は同じでした。

ですが審査次第なので、最低額の10万円で申し込むことをおすすめします。

apollostation card

apollostationをご利用の方はお見逃しなく!

職業欄に「無職」は無いですが、「その他」あり。

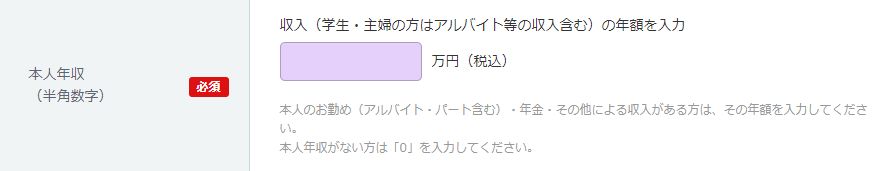

本人確認は年収のみになります。

収入が無い方は「0」を入力してくださいの補足もあり。

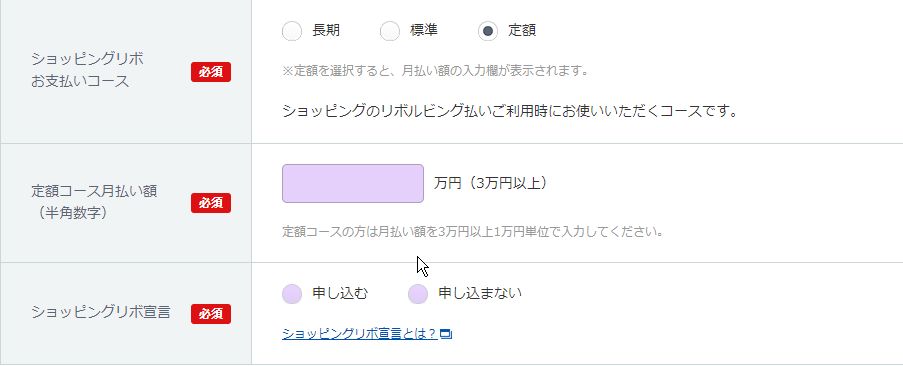

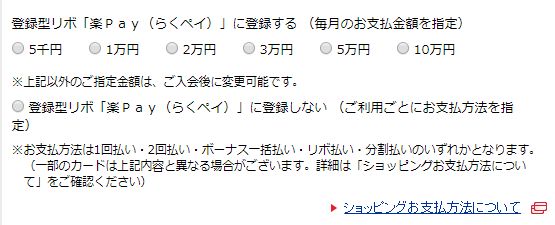

ショッピングはリボ払いにするかどうかをチェック!

定額にすると、月々の支払いは3万円以上1万円単位で設定できます。

ショッピング枠は当社基準。

キャッシング枠は、電話で聞いた情報では「付きません」ということでした。

キャッシング目的の方は厳しいですね。

楽天カード

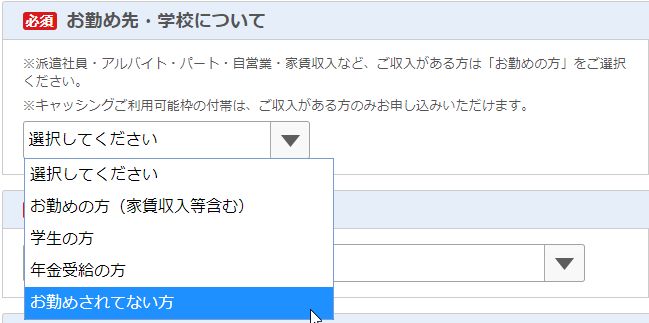

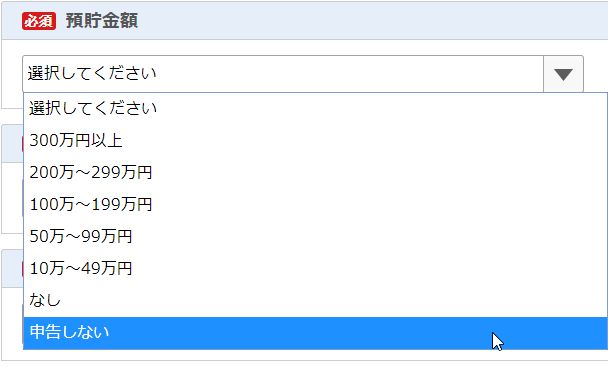

楽天カードの職業欄はあっさりしてますね。

欄外に小さい文字で、派遣社員、アルバイト、パート、自営業、家賃収入などとあります。

該当する方は「お勤めの方」を選択しましょう。

ここでは「お勤めされていない方」「配偶者年収を申告する」を選択してみました。

「申告しない」を選択した場合は、世帯年収のみとなります。

預貯金額も必須です。

「なし」「申告しない」も選べますね。

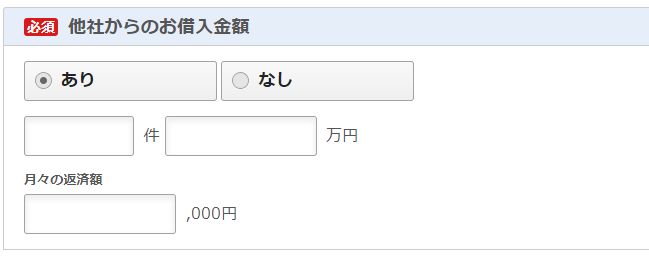

次に、他社からの借入を「あり」にしますと

詳細な書き込み画面になります。

楽天カードの入力状況から、資産状態をガッチリつかまれる感はありますが、借入の無い方にとっては、審査ハードルはそれほど高くないのではないでしょうか。

リクルートカード

リクルートカードは、まずリクリートIDを作成し、本カードの申込みに入ります。

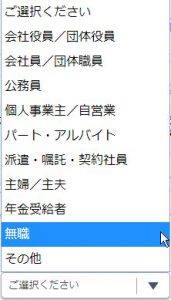

職業欄はこんな感じ。

「無職」に「その他」もありますね。

本人確認は、年収と無担保の借入残高を入力。

ショッピングはリボ払いを利用するかを選択。

キャッシングは0~50万円まで10万円単位で選べますが、10万円か0円にした方が審査は通りやすいですね。

エポスカード

マルイでトクするエポスカード!

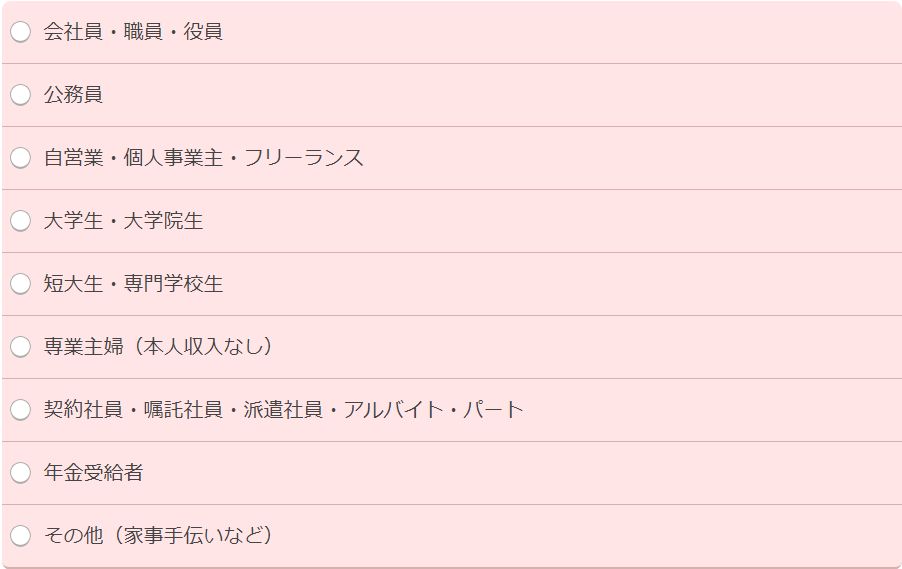

職業欄を見ると、ほぼほぼ網羅されていて、カード入会してほしい意図がわかります。

大学生・大学院生・短大生・専門学校生、

契約社員・嘱託社員・派遣社員・アルバイト・パート。

学生ウエルカム。

ここまで細かいサイトは初めてです。

ハードルは低めと予想。

本人確認は収入のあり・なしと、他社からの借入金額。

配偶者年収も必須です。

キャッシング枠は0~50万までで、ショッピング枠は選べません。

セゾンカード

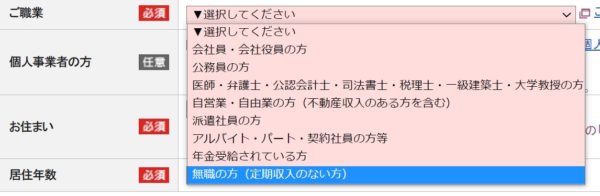

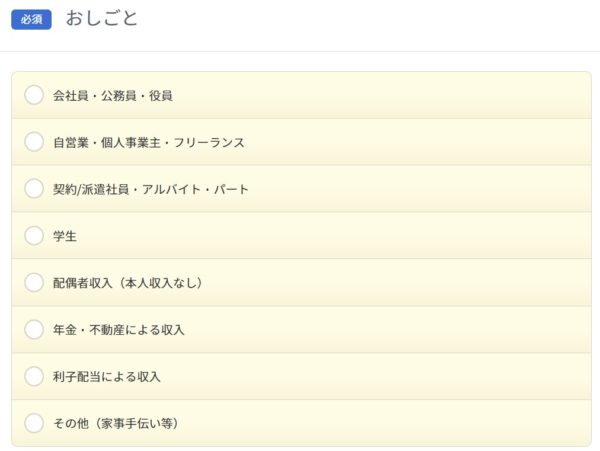

セゾンカードは、職業欄の細かさがスゴイ!

無職の方はその他(家事手伝い等)。

学生と主婦(夫)は、収入のあり・なし両方選べるようにしてありますよ。やさしい!

本人の年収は必須項目ですが

こちらも0円あり。

0円で入力した場合は、任意ですが、預貯金欄の記入をおすすめします。

ちなみに、貯金額まではカード会社は調べられません。

気になるキャッシング枠は、電話時は30万と聞いたのですが、入力画面にはショッピングもキャッシング枠もない!

当社基準ってやつですね。

ショッピングとキャッシングにいくら付くのか? 楽しみに待ちましょう! 最短なら即日発行です!

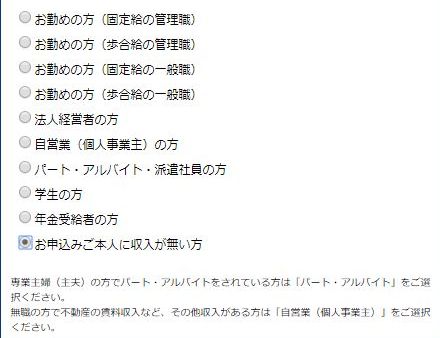

ライフカード

「無職」「主婦」が✖となっていますが、職業を細かく見ると

「お申込み本人に収入が無い方」が選べます。

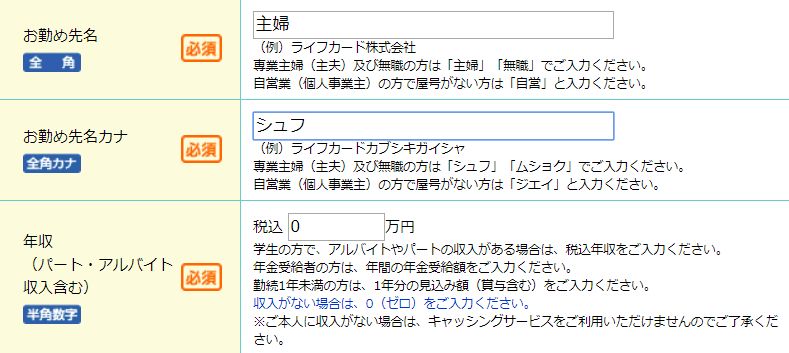

続いて、本人の必須項目はこちら

お勤め先名には「主婦」「無職」の入力が可能です。

カード作りのハードルは低そうですね~。

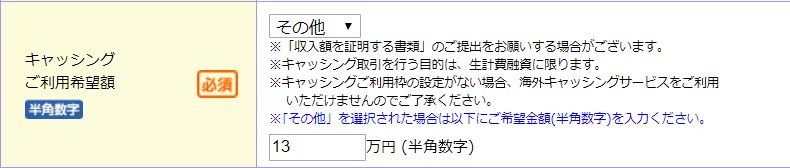

キャッシングはショッピングも兼ねて20~200万円。

「その他」を選ぶと10万円単位ではなく、入力ができます。

それにしても200万とはスゴイ。

でもカード申し込み時は、低め設定でいきましょう!

「無職」でもクレジットカードを作れるポイントは?

無謀な申し込みはご法度!ハードルの高いクレジットカードには申し込まない

無職の方がクレジットカードを作るポイントは、ハードルの高いクレジットカードに申し込まないことです。ハードルの高いクレジットカードの代表格は、下記になります。

●プロパカード

プロパカードとは、クレジットカード会社が独自に発行しているクレジットカードを指します。分かりやすいプロパカードですと、これより紹介する3つのカードが挙げられます。

・ダイナースクラブ

・アメリカン エクスプレス カード

・JCBカード

●銀行系カード

次に銀行系カードとは、その名の通り、銀行が発行するクレジットカードを指すカードです。銀行系ですと例えば、下記のクレジットカードがあります。

・三井住友カード

・三菱UFJカード

上記は非常にハードルが高いカードです。

中には安定した収入があっても、年収、住まい、勤務する会社によって断られるほど、審査が厳しいものもあります。

無職の方はハードルの高いクレジットカードを避けましょう。

逆に審査に通りやすいカードはこちらで紹介しています。

クレジットカードのショッピング枠&キャッシング枠を低めに抑える

カード会社によって異なりますが、クレジットカードを申し込む時、ショッピング枠・キャッシング枠を事前に決められます。

収入も安定している、または規模が大きい会社に勤めているなら、枠を50~100万円、またはそれ以上に設定しても良いでしょう。

しかし、無職の方がそれぞれの枠を大きくするのは絶対にやめましょう。

カード会社からすれば、そもそも収入がないのになぜこの金額を記入したのか?安定した収入が無いのに○○万円は無理!と判断し、審査からはじかれる可能性が高まります。

したがって、カード会社が提示している限度額の最低額、または低めの設定にしておきましょう。

焦りは禁物! 複数枚のクレジットカード申込はいけません

クレジットカード会社の審査に落ちても、慌てて複数のクレジットカードを申し込んではいけません。

理由は、印象が悪くなるからです。

カード会社は、個人信用情報機関と呼ばれる機関から、申込者の情報を入手して審査に利用しています。そこでもし、あなたが複数枚のクレジットカードを短期間に申し込んでいると、下記のように思われます。

・入会特典目当て?

・お金に困っている?

・既にブラックリストに掲載されている?

上記のように思われてしまい、残念ながら審査に通らないと同時に、信用情報機関に複数枚申し込んだ人として登録されるのです。

この情報が消えるまでに約半年間かかり、その期間内はクレジットカード審査が非常に厳しくなります。

そのため、1社のクレジットカードが落ちたからと言って、何枚も続けて申し込むのは控えましょう。

虚偽報告は絶対NG! 会社&年収報告に注意

「そんなに詳しく調べないと思うから、勤め先は○○会社、年収△△△万円って書いちゃおう」

申し込み時に、虚偽申告をしてはいけません!

カード会社は、あなたの嘘を全てお見通しですよ!

カード会社は、申し込み書に記載された企業への「在籍確認」を必ず行います。

申し込んだ人が、その会社に在籍しているか?確認できるのです。

カード会社によっては虚偽申告するとペナルティが課せられ、今後の申し込みで不利になることもあるのです。

百害あって一利なしの虚偽申請、絶対にやめましょうね!

専業主婦や学生がクレジットカードを作る方法

専業主婦&学生も審査に通る!家族の勤務状況&年収がポイント

専業主婦や学生ですと、毎月一定の収入を得ることが厳しいため、無職と変わらないのでは? と思いますよね? しかし、専業主婦や学生も、ある条件さえ整えばクレジットカードを発行できます。

それは、配偶者・扶養されている方に安定した収入があるかどうかです。

専業主婦の場合、主人に安定した収入と勤務状況さえ問題なければ、クレジットカード会社も「万一返済が滞った時は主人に請求すれば良い」と考えますので、クレジットカード審査に通りやすくなります。

学生も同様に、返済が厳しい時には両親がいますので、返済の滞りは少ないと判断し、無職よりも審査の通過率がアップするのです。

そのため、職業欄には無職と書かず専業主婦、学生と記入しましょう。

とはいえ専業主婦&学生がクレジットカードを持てないケースも

専業主婦や学生がクレジットカードを持てない場合

それは、主人や家族が働き始めたばかりの時です。

転職したばかりですと、勤務年数や収入面で不利になります。

これが1~2年経過すれば良いですが、勤務して数ヶ月程度では、カード会社も安定した収入かどうか判断できません。

時には、カード会社が貸し倒れのリスクを避けて審査を落とす可能性があります。

次に主人や家族が無職の場合です。

主人や家族が無職の場合、支払いに滞りが発生したら誰からも徴収できません。もしかしたら、踏み倒される危険性もあると考え、こちらも同様にリスクを回避するために審査を落とす可能性が高まるのです。

そのため、専業主婦や学生は主人や家族が仕事に就いたばかり、または無職の時はクレジットカード審査は難しい!と、覚えておきましょう。

しかし!

主婦がクレジットカードを使いこなすとどれだけお得になるのか! そんな情報を深く知りたい方は

【主婦は無職じゃない!! 専業主婦(主夫)が作れるお得でおすすめなクレカ7選!】をチェック!

また、

株や仮想通貨トレードなど、実は資産は十分あるものの無職の方は

【無職の資産家もクレジットカードを持てる!宝くじ高額当選者&専業トレーダーも発行できるカードとは?】をチェック!

【無職でも申し込み可能!おすすめクレジットカード】

三菱UFJニコスVIASO⇒申込みはこちら

楽天カード ⇒申込みはこちら

自営業者は無職? クレジットカード申込時の対策!

自営業の収入は不安定|波が激しい場合はクレジットカードの発行は難しい?

自営業は正社員よりも、クレジットカード審査が非常に厳しくなります。

正社員のように安定した収入がないからです。

例え年収が800~1000万円でも、毎月安定した収入を得ている方が有利。

収入の浮き沈みの激しい自営業はクレジットカードの審査が厳しいです。

自営業者は無職と判断される? カード会社の審査が厳しい?

自営業といっても、カード会社によっては「無職」と判断することがあります。

自営業者の中には、確かな収入を得ているにもかかわらず、収入を証明する「確定申告」を行っていないことがあります。本来、収入を得ているなら確定申告は必要ですが、中には税金を支払うことが嫌で、申告せずに済ませている人もいるのです。

すると収入を証明できず、結果収入がないと判断され、クレジットカードの審査に落ちやすくなります。

自営業者がクレジットカード審査を通過する2つのポイント

自営業者がクレジットカード審査を通過するには、2つのポイントを覚えておきましょう。

それはズバリ! 開業届を提出して個人事業主になることです。

開業届を行うと「個人事業主」として世間的に認められるようになり、社会的信用が増します。そして1年に1回は必ず確定申告をしなければいけませんので、収入を証明する書類も用意できるのです。信用・収入の証明ができるため、開業届はクレジットカード審査の強い味方です。

とはいえ、

知人の60代主婦は、自営として開業届は出したものの、確定申告もせず…それでもクレカは作れたので、審査に通りやすいカードは必ずあります。

そして、キャッシング希望で無ければ、さらに可能性は上がりますね。

【無職でも申し込み可能!おすすめクレジットカード】

三菱UFJニコスVIASO⇒申込みはこちら

大丸松坂屋カード ⇒申込みはこちら

楽天カード ⇒申込みはこちら

無職の救世主!クレジットカードを所有する裏ワザ1「家族カード」

無職でも審査に通る!?家族カードでクレジットカードを活用

無職やニートが、審査に通りやすいクレジットカード。

それは「家族カード」です。

本会員のクレジットカードヒストリーに問題がなければ発行できます。

限度額や特典にいくらか制限があるだけなので、家族に頼んで家族カードを発行してもらうのが一番早いかもしれません。

クレジットカードの使いすぎに注意! 家族カードは全てがお見通し

家族カードを利用する際、注意したいポイントがあります。

それは、クレジットカードの使いすぎに注意することです。

家族カードの利用履歴は、あなたのところではなく「本会員」のところへ送付されます。使いすぎていると、本会員からお叱りを受け、最悪の場合、家族カードを取り上げられてしまう可能性も否定できません。

家族カードの限度額は本会員よりも少なめですが、それでも数十万円の利用枠が設定されていることもあります。

無暗に限度額いっぱいまで利用すると、本会員のもとに多額の請求が届いてしまい、1回では支払えず、延滞や返済の滞りが発生する危険性が出てきます。そうなると、本会員のクレヒスに傷をつけてしまい、今後利用するローンや新しいクレジットカードの申し込み時に不利になります。

そのため、家族カードを所有するのは良いですが、使いすぎと本会員に迷惑をかけることだけは避けましょう。

【無職でも申し込み可能!おすすめクレジットカード】

三菱UFJニコスVIASO⇒申込みはこちら

大丸松坂屋カード ⇒申込みはこちら

楽天カード ⇒申込みはこちら

無職の救世主!クレジットカードを所有する裏ワザ2「派遣会社」

派遣会社に登録して無職とサヨナラ!

最後に紹介するポイントは、派遣会社に登録することです。

派遣会社に登録すると、例え仕事に行っていなくとも「派遣会社の一員」として処理されます。

つまり、登録さえ済めば職業欄に無職と書かずに「派遣社員」として記入できるわけです。

無職の救世主!クレジットカードを所有する裏ワザ3「自営業」

事業形態はさまざま! それがチャンス

冒頭の職業一覧にもありますが、実は「不動産収入」や「投資家」などは自営業として登録される方が多いです。

ということは

「株取引」、

「ネットオークション」

「仮想通貨トレーダー」なども、グレーゾーンではありますが、自営業と言えますね。

なんで無職だとクレジットカードが作れないの?クレカが作れない3つの理由

クレジットカード会社が見てるポイントは安定収入!

クレジットカード会社が見るべきポイントになるのが「安定収入」です。

正社員として毎月一定の収入を得ている。

フリーターや派遣社員で収入を得ている。

この2つのケースなら、安定収入と捉えられ、クレジットカード会社の信用を獲得できます。

無職の場合、安定した収入どころかお金が入ってくること自体怪しいため、クレジットカード会社も信用できず、発行し辛くなります。

預金は対象外! お金があっても無職だとクレジットカードは作れない

「会社は辞めたけど貯金が3000万あるし、無職でも大丈夫でしょ?」

残念ながらたとえ何百万、何千万と貯金があってもクレジットカードを作ることは難しいです。

理由として、貯金は確かに審査時に見られますが、やはり大切にするのは「安定収入」です。

クレジットカード会社は、

貯金を使い果たした後はどうなるのか?

しっかり返済できるのか?

を、見ています。

貯金もあり就職したなら申し分ありませんが、申し込み時にまだ無職ですと、審査は非常に厳しく、クレジットカードの発行は困難です。

したがって、預金が潤沢にあっても、重要視されるのは安定した収入です。

一時的な収入もNG!無職時に得たギャンブルや臨時収入も対象外

無職時にギャンブルで得た収入はクレジットカード審査で有利になりません。

ギャンブルは勝ち負けの世界であり、勝てば確かに大金を得られますが問題は負けた時です。ギャンブルに負けると、使用したお金が返ってきませんし、何より負けを取り返そうと躍起になることも考えられます。

また、ギャンブルのように一時的に収入を得るものを「一時所得」と呼び、所得として見られないのです。クレジットカード会社も、ギャンブルは浮き沈みが激しいため、審査時に有利にはなりません。

したがって、ギャンブルで得た収入を申し込み時に記入してもプラスになりませんよ。

※ただし、ギャンブルで得た収入から税金を納めていた場合、収入としてカウントされます。

無職でもカードに申込める!おすすめの4枚

職業欄も無職で申込めるクレカです。

大丸松坂屋カードのみ年会費2,200円。その他はすべて年会費無料です。

三菱UFJニコスVIASO |

⇒詳細を見る | ⇒申込みはこちら |

大丸松坂屋カード |

⇒詳細を見る | ⇒申込みはこちら |

楽天カード |

⇒詳細を見る | ⇒申込みはこちら |

どうしてもクレジットカードが持てないなら|デビットカードにお任せ!

デビットカードは無職の方にとって強い味方です!なぜなら、デビットカードには審査がないからです。

デビットカードはクレジットカードと異なり、銀行口座にある金額までしか利用できません。そのためクレジットカードのように審査は必要とせず、無職でも作れるのです。

また最近では、ポイントが貯まるデビットカードやネットショップで使えるカードも増加中。その上、国際ブランドのデビットカードまで発行されているため、海外旅行でも利用できるメリットがあります。

ただし下記に紹介するデメリットもあります。

・銀行口座以上の決済はできない

・ポイント還元率が低い

・キャッシングができない

・一括払いのみ(分割払いやボーナス一括払いなどの融通が利かない)

・クレジットカードより利用できる場所が少ない

便利な反面、デメリットもあり。メリット・デメリットを考慮し作成するかどうか、考えてみましょう。

おすすめデビットカード3選紹介

楽天銀行デビットカード(JCB)

まず「楽天デビットカード」。クレジットカードと同じく「100円=1ポイント」楽天ポイントが貯まる驚異の還元率を持ったデビットカードです!

もちろん年会費は無料。審査も無し。即時引き落とされるので使いすぎの心配も無しです。

更に嬉しいのは楽天グループ(楽天市場、楽天ブックス、楽天トラベルなど)で使うと、「決済分の100円で1ポイント」と「楽天グループの商品・サービス購入のポイント」の両方がもらえるんです!

楽天のサービス利用者なら迷わず楽天デビットカードを選びましょう。

GMOあおぞらネット銀行デビットカード

次におススメするのが「GMOあおぞらネット銀行デビットカード」です。

こちらはなんと、還元率が「0.6%」とデビットカードの中でもトップクラスの高還元率を誇ります。ポイントではなくキャッシュバックされるので有効期限の心配も不要。

※毎月1日から末日までの利用金額から0.6%キャッシュバックされます

もちろん、年会費は無料!審査もありませんよ。

また、外貨預金を得意としている銀行でもあるので、デビットカードを発行した機会に外貨預金にチャレンジしてみても良いかもしれません。

JNB Visaデビットカード

続いて紹介するのは「JNB Visaデビットカード」です。

キャッシュカード一体型のため、デビットカード・キャッシュカードを何枚も揃えなくても良いのは嬉しいポイントです。

そして更に、500円につき1ポイント(1ポイント=1円で利用できます)貯まるため、貯まったポイントを利用することもできます。

キャッシュバックモールを利用すれば、1%ポイント還元ですから、利用しているネットショップがあれば経由してみましょう。

無職になったらクレジットカード会社に報告すべき?

無職でもクレジットカード会社に報告しなくてもOK!

無職になったからと言って、クレジットカード会社に報告する必要はありません。

というのも、クレジットカード会社は既に所有している会員に対し、職業よりも、毎月必ず返済しているか?を重視しているからです。

なので、報告しなかったからといって、今後のクレジットカードの審査で不利になることもありませんし、クレジットカードの停止もありませんので安心してください。

金の切れ目が縁の切れ目?クレジットカードの途上与信に注意!

ただし無職になると、クレジットカード会社から一方的に解約されることがあります。それは「途上与信」があるからです。

途上与信とは、クレジットカードの利用回数や状況をカード会社がチェックすることです。返済の滞りもなく、年に何回も利用しているなら問題ありません。

有効期限内に返済遅延・多重債務、そして任意整理など、クレジットヒストリーに大きく傷をつけることがあると、カード会社との信用に傷がつきます。また、無職になりお金がないからと言って、全く利用していないと、カード会社から「この会員からは利益を見込めない」と判断され、解約されることもあるのです。

上記のようになると、途上与信で引っ掛かり、最悪の場合クレジットカードを解約される危険性があるため十分注意しましょう。

まとめ

無職の方がクレジットカード審査に通りやすいカードを、各社の申し込みサイトに実際に入り、職業欄やキャッシング枠などもご紹介しました。

これらの情報から、各社の傾向や審査基準を少しでも感じ取っていただけたらうれしいです。

どのカードにもメリットとデメリットがありますので、紹介したカードの中から、ご自分に合った1枚を見つけてください。