株を購入すると、投資家には「配当金」の他に「株主優待」がプレゼントされます。

●プリマハム

●ライオン

●ブロンコビリー

いかがですか?

他にも株主になれば食品や飲料、日用品から金券まで企業が定める株主優待をもらうことができます。

しかし、株主優待のために株を買う際、投資初心者が注意したいポイントがいくつかあります。

あなたが株主優待の罠に落ちないよう、要注意ポイントや株主優待の選び方。更にメリットからデメリットまで詳しく解説します。

株主優待とはどんな制度?どんなお礼の品をいただける?

株主優待とは、企業が自社の株を保有する株主に対し、商品券やサービス等の「お礼の品」を贈る制度です。

企業ごとに「〇株保有する方に△をお礼の品として贈ります」と紹介してますので、権利確定日までに優待を受けられる株数を保有すれば株主優待を受けられます。

株主優待は、大手企業に限らず中小企業も導入するサービスであり、例えば下記のようにお礼の品が企業ごとに用意されています。

| アサヒグループ | 100株以上で1,000円相当/500株以上で2,000円相当/1,000株以上で3,000円相当の自社飲料品の詰め合わせ |

|---|---|

| ジャパンミート | 100株以上で2,000円相当/500株以上で3,000円相当の精肉関連商品をプレゼント |

| 日本マクドナルド | バーガー類/サイドメニュー/ドリンク商品の引換券(6枚ずつで1冊プレゼント)を100株以上で1冊/300株以上で3冊プレゼント |

| イオン | 株主優待カードをプレゼント(100株以上で3%OFF、500株以上で4%OFF等、保有数によって割引率アップ) |

| マツモトキヨシ | 100株以上で2,000円相当、500株以上で3,000円相当の自社グループ店舗で使える商品券をプレゼント |

このように、企業ごとに特色のある株主優待を用意しています。

もちろん、こちらで紹介した企業に限らず1,000社を超える企業が株主優待を導入するため、きっとあなた好みの株主優待が見つかるでしょう。

株主優待はメリット満載!株を保有する4つのメリットとは?

株主優待でお礼の品をGET!食品/日用品/金券等、多数の品々を取り揃えています

株を保有する最大のメリットが「株主優待」を受けられることです。株主優待は年々変化しており、食品や日用品に終わらず、魅力的な品々を多数揃えています。

| 食品・飲料 | ファストフード | 居酒屋・ファミレス |

| カタログギフト | スーパー/デパート/量販店 | レジャー |

| ホビー | 旅行&宿泊 | 交通(電車・バス等) |

| 日用品・雑貨 | 金券 | 美容品(化粧品・モニター等) |

等々、ここでは紹介しきれないほどのあなたを魅了する株主優待達が待っています。

あなたが普段利用する店舗、または使う商品の株主優待があれば狙ってみるのもおすすめですよ。

株の長期保有で優待内容が変わる|頻繁に株の売買をしない方におすすめ!

企業によって、自社の株式を長期保有するユーザーに優遇した株主優待を用意します。

長期保有すると株主優待が変わる企業例をいくつか出しましょう。

| KDDI | 5年以上保有するとカタログギフトが「3,000円相当→5,000円相当」にアップ |

|---|---|

| ビックカメラ | 1年以上保有するとお買い物優待券が「1,000円相当→2,000円相当」にアップ |

| 明光ネットワークジャパン | 3年以上保有するとクオカードが「1,000円相当→3,000円相当」にアップ |

このように、長期保有すると優待内容が優遇されますので、短期売買ではなく長期保有を考えているなら、優待内容が変わる株主優待を検討しましょう。

株主総会に参加できる|参加でお土産をいただけることもあります

テレビや新聞で紹介される「株主総会」ですが、あなたも条件を満たすことで参加できます。

●参加方法

1.決算月の権利確定日に条件を満たす単元数の株を保有している

2.株主総会招集通知書があなたに送付されている

通常、決算月の権利確定日に株式を保有すれば、あなたのところへ「株主総会招集通知書」が送付されます。

参加する場合、企業によって異なりますが「事前申込」を行パターン、「直接訪問」するパターンがありますので、参加する前に確認してくださいね。

株主総会に参加すると、企業が販売する商品や手土産等をいただけるため、参加してみましょう!

株主優待で出費を減らす|商品系&食品系優待で生活はいかが?

株主優待の商品系や日用品、または食品系を選択すれば食費&雑費を節約できます。

例えば…

・エコス:100株以上で「優待券(3,000円)」または「自社取扱米2kg」

・カゴメ:100株以上で2,000円相当の自社商品

・ライオン:100株以上で自社商品詰め合わせ

・DCMホールディングス:100株以上で自社ブランド商品の詰め合わせ

この他にも、ファストフードでしたら「吉野家:100株以上で3,000円分のお食事券」や「大戸屋:100株以上で2,500円相当のお食事券」もありますし、飲み会代を少しでも抑えたいなら居酒屋系の優待が良いでしょう。

もし複数の株主優待を持っていれば、様々な出費を抑えながら優待生活を楽しめますよ。

株主優待の落とし穴!?株主優待に潜む4つのデメリット紹介

株主優待だけに目が行きがち!株価の変動リスクに要注意

株主優待のデメリットとして、まず挙がるのが株価の「変動リスク」です。

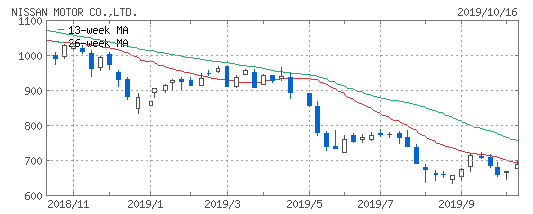

分かりやすい例として「日産自動車」の1年間の株価を見ていきましょう。

2018年11月頃は「1株:1,000円台」でしたが、2019年5月頃から不穏な動きが出始め2019年10月には「1株:700円台」を割りました。

例えば、日産自動車の株を2018年11月に株主優待の権利を得られる100株購入すると「100,000円」ですね?

しかし、2019年10月頃に売却すると「70,000円」のため「30,000円」もマイナスです。

とは言え、全ての企業の株価が下がることはなく、業績好調、または新商品の売れ行き等の好材料があれば株価はプラスに傾きます。

大手企業や中小企業にかかわらず、株価の変動リスクはあります。

そのため株主優待だけ調べて終了ではなく、業務内容や業績をチェックし、本当に投資して大丈夫か?確認してから株を購入しましょう。

慌てて購入するのはNG!権利確定日の駆け込みで損をします

欲しい株主優待が迫っているからと言って、慌てて購入するのはいけません。

と言うのも、権利確定日に近づけば近づくほど株価が上がるからです。

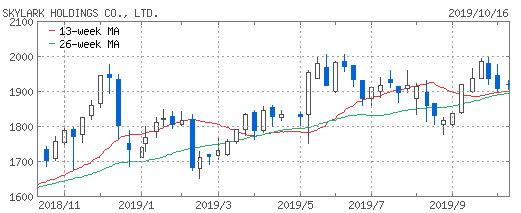

こちらは「すかいらーくホールディングス」の2018年11月頃から2019年10月頃の株価です。

すかいらーくは100株で3,000円分のお食事券が年2回(6月末・12月末が権利確定日)プレゼントされます。

では権利確定日の2018年11月~12月頃を見ると、11月は「1株:1,700円台」が12月に「1,900円台」にアップします。

株価が上がったと思えば、2019年1月に再び「1株:1,700円台」に戻っていますし、同じ現象が2019年6月頃にも発生しています。

他の企業でも、権利確定日に「急げ!」とばかりに購入が増えるため、株価が暴騰するのです。

そのため、権利確定日に慌てて購入すると損するため、株主優待を決めたら権利確定日の1~2ヶ月前から購入することをおすすめします。

株主優待のために多額の費用が発生|最低でも5万~10万円用意しましょう

株主優待で以外に見落としやすいのが「費用」です。

そもそも株主優待は、1株や10株でいただけるところは殆どなく、最低でも100株~200株です。

仮に「1株:1,000円」のA社があり、株主優待の食事券を受け取るには100株以上必要でした。A社の株主優待を得るには「100,000円」必要です。

今では、探すと3万~5万円ほどで株主優待がもらえる企業もありますが、それでも数百円・数千円ではなく数万円かかります。

株主優待を得るために多額の費用が必要ですので、生活費を削って購入せず、お金に余裕がある時に購入しましょう。

株主優待はすぐ届きません|権利確定日から3ヶ月程度で配送

株主優待の権利確定日が過ぎたから、確定日から数日~数週間で届く…なんてことはありません!

と言うのも、株主優待のお礼の品は権利確定日より「3ヶ月程度」で配送されます。

配送状況(業者側のトラブル、事故等)により、遅れる可能性もありますので株主優待が来るのを気長に待ちましょう。

株主優待を選ぶ際の注意点は?投資初心者が覚えたいポイントは?

優待最低単元数に注意!優待をもらえる株数を確認しましょう

株主優待で注意したいのが「単元数」です。

株主優待を受け取る際、必ず企業が提示する単元数を満たさなければいけません。

例えばA社の株主優待を受け取る最低単元数が「100株」と提示されていれば、100株以上所有しなければお礼の品が受け取れません。

それを知らずに株を購入すると「買ったのに株主優待が届かない!」と言う悲劇が待ち受けています。

加えて、多くの企業が株主優待を受け取れる最低単元数を100株にしていますが、中には100株を超える企業もあります。

・京阪ホールディングス→200株以上

・レシップホールディングス→200株以上

あなたも株主優待を検討しているなら、優待を受け取れる最低単元数を確認しましょう。

権利確定日は企業ごとに違う!?月末以外の企業に要注意

もう1つ注意したいのが、株主優待の権利確定日です。

ほとんどの企業は「月末」に権利確定日が集中しますが、一部の企業で月末ではないパターンがあります。

・自転車のあさひ→2月20日

・すし銚子丸→11月15日

この他にも、企業によって権利確定日に違いがあるため、購入前に必ず権利確定日を確認しましょう。

集中投資は危険!?分散投資で株主優待の改悪&廃止のリスクに備える

1つの会社の配当、そして株主優待が気に入っているからと言って集中投資するのはいけません。理由として、3つのリスクがあなたを襲うからです。

| 改悪 | 株主優待が改悪されると、商品の変更やギフトカードの変更(例:1,000円→500円に改悪等)が行われます。 |

|---|---|

| 株主優待の廃止 | 業績悪化により株主優待事態を廃止にする可能性もあります。 |

| 株の消滅 | 企業が倒産すると株も一緒に消滅します。そうなると配当金や株主優待どころか、株そのものに価値がなくなります。 |

改悪や株主優待の廃止、そして最悪の場合は株そのものが消滅するため集中投資は避けるべきです。

最初は集中投資せず、3~4社に分散投資してリスクをなるべく避けましょう。

配当利回りもチェック!株主優待と合わせた総合利回りも確認しましょう

株主優待選びで「優待商品」ばかりに注目してはいけません。

株主優待は、優待による「優待利回り」と配当金による「配当利回り」を合計した「総合利回り」の確認が必須です!

| 優待利回り | 株主優待の相当額が投資額の〇%の利益になる数値 |

|---|---|

| 配当利回り | 投資した株に対して株価の〇%の配当金を受け取れるか示す数値 |

優待利回りの場合、例えば下記のように2つの企業があったとしましょう。

A社:100株=50,000円で株主優待「食事券5,000円分」をプレゼント

B社:100株=100,000円で株主優待「食事券5,000円分」をプレゼント

同じ金額の食事券でも、企業によって投資金額に差が出ますので、投資金額が高額では割に合いません。

これは株主優待の商品やギフトカードでも当てはまるため、優待利回りのチェックを怠ると損します!

また、投資して得られる配当利回りも0円や銀行の金利並に低い金額では、投資しても株価が下がった瞬間に大損です。

そのため、株主優待を選ぶときは総合利回りを考えて、自分に合った株主優待にしましょう。

信用取引では株主優待を受けられません

最後に株主優待で注意したいのが「取引方法」です。株取引は大きく分けて2つの取引方法があります。

| 現物取引 | 現物取引は自分の資産を使って投資します。 |

|---|---|

| 信用取引 | 信用取引は「銀行」または「証券会社」から融資を受けて取引します。 |

株主優待を受け取れる取引は「現物取引」のみです。

もし、信用取引を検討しているなら株主優待を受け取れませんので気を付けましょう。

まとめ

最後に、株主優待は企業ごとに食品や飲料品、金券に限らずANAやJALのように搭乗券やグループで使える割引券等、様々な優待があります。

とは言え、なんでもかんでも良いからと言って株主優待を選ぶのはいけません。

自分の目的に合ったもの、または使い道があるものでしたら良いでしょう。

しかし、使い道もなく大手企業だから、雑誌で紹介されたから…等々の理由で購入すると優待品が消化しきれませんし、業績を見ずに購入すると株価の変動リスクで大損します。

そして、生活費から株の購入代金を捻出すると生活が苦しくなるため、絶対に止めましょう!

これまでに紹介した内容をもう一度確認し、株主優待で後悔しない株式の選択と、お礼の品を手に入れましょう。