「住宅ローンを申し込んだのに落とされた…」

「クレジットカードの申し込んだけど審査でダメだった…」

などなど、苦い経験をされたそこのあなた!

もしかしたら、あなたのクレジットカードヒストリーや信用情報が汚れているため、銀行やクレジットカード会社が審査の段階で落としたのかもしれません。

そんなあなたに、今回紹介したいのが、金融機関やカード会社が審査の際に利用する「個人信用情報機関」です。

金融機関やカード会社は審査する時に必ず、「個人信用情報機関」で「個人信用情報」をチェックします。

そこには一体どんなことが書いてあるのでしょうか?

JIS、CIC、KSCの3大個人信用情報機関に収容されている個人信用情報の内容や開示申請方法、そして開示報告書の見方を分かりやすくお教えします。

最後まで見れば、個人信用情報機関の大切さが身に染みて分かりますよ!

あなたのクレヒスはお見通し!?個人信用情報機関とは?

クレジットカード会社や金融機関はある機関を利用して、クレジットカードを発行するか、またはローンを通すかなどを判断します。

その機関は「個人信用情報機関」です。

個人信用情報機関には、これまであなたが利用してきたクレジットカードヒストリーや借入金、またはクレジットカードの保有数といった、様々な情報が集結。

しかも、カード会社・金融機関1社だけの情報ではなく、加盟している会社の情報全てが集まるのです。

クレジットカード会社・金融機関は、最低でも個人信用情報機関の中から1社に加盟しており、加盟した情報機関より、

「Aさんは健全なクレジットカードヒストリーです」

「Bさんは、借金返済時、延滞が多く何度か多重債務をしています」

といった、良い情報から悪い情報まで容易に仕入れることができます。

そのため、申し込み時に何かしらクレジットカード会社や金融機関に、信用を得られない情報があった場合は残念ながらクレジットカードや住宅ローンに落ちてしまうのです。

個人の信用情報は我々にお任せ!3大個人信用情報機関とは?

【CIC】クレジットカード会社の共同出資で誕生!カード情報はCICにお任せ

初めに紹介するのは「CIC」です。

クレジットカード会社の共同出資により誕生したこちらの機関。

銀行・信販・流通…などなど、幅広い分野のクレジットカード会社が所属しており、各カード会社の情報が共有されています。

その上、ガソリン系・自動車メーカー系・家電量販店系クレジットカードも網羅しており、クレジットカードヒストリーでは、大いに力を発揮します。

もちろん、銀行・消費者金融・携帯電話会社といった、クレジットカード会社と違う業態の会社も所属しているため、それらの信用情報も集結。

しかし、後ほど紹介する個人信用情報機関の方が情報量は上ですので、クレジットカードヒストリーを知りたい方に向いている情報機関です。

※お問合せダイヤル:0570-666-414

※オペレーター対応:月~金(土・日・祝日・年末年始は受付できません)10:00~12:00 / 13:00~16:00

【JICC(日本信用情報機構)】多くの合併を乗り越え誕生した全業態を網羅する情報機関

続いて紹介する情報機関はJICCです。

JICCは、見出し通りに様々な企業との合併を乗り越え誕生した情報機関です。

テラネット、JIC、そして平成21年8月1日に株式会社CCBとの合併を行い「全業種横断型信用情報機関」へと生まれ変わりました。

幅広い分野を網羅しているためか、クレジットカード会社に留まらず消費者金融や銀行、そして保険会社や保証会社と言った多くの業種が加盟しています。

その上、平成22年3月には内閣総理大臣より、貸金業法に基づく指定信用情報機関として指定まで受けているため、消費者金融系の情報にも強い力を持っています。

したがって、CICよりも満遍なく個人の信用情報を入手できる、または消費者金融系の情報に強い情報機関として重宝されています。

※お問合せダイヤル:0570-055-955

※オペレーター対応:月曜日~金曜日(祝日・年末年始除く)10:00~16:00

【全国銀行協会】全国の銀行が加盟する情報機関

![]()

最後に紹介するのは、全国銀行協会(KSC)です。

その名の通り、全国の銀行が加盟する情報機関であり、銀行カードローンや住宅ローンといった「銀行に関係する信用情報」を多数網羅しています。

もし、銀行でお金を借りた経験がある、または銀行でブラックリスト入りしていないか? 確認するなら、全国銀行協会を活用しましょう。

♢お問合せダイヤル:0120-540-558

(携帯電話からは、03-3214-5020)

♢オペレーター対応:月曜日~金曜日

(12月31日~1月3日を除く)9:00~12:00、13:00~17:00

銀行カードローンに待った!全国銀行協会の情報開示だけでは不十分?

「銀行カードローンを利用したいけど信用情報が気になるから、全国銀行協会に申込んで情報開示しよう」

というように、銀行カードローンに申し込もうと、全国銀行協会に申請しているそこのあなた!

情報開示するなら、全国銀行協会だけでは不十分です。

例えば三菱UFJ銀行のカードローン「バンクイック」に申し込もうとします。

一見すると、銀行系カードローンのため全国銀行協会のみ使用すれば良いと考えます。

しかし、カードローンにはもう1つ「保証会社」が存在するのを忘れてはいけません。保証会社とは主に下記のことを行う会社を指します。

・万一、貸し倒れになった際に保証会社に連帯保証をしてもらう。

⇒そうすれば、不良債権として銀行側が計上することはないため健全な運営を銀行側ができるのです(銀行はその分、保証会社に手数料として保証料を支払います)

・銀行が審査を開始する前に、事前に申込者の信用情報を確認する。

⇒その後、問題なければ銀行の審査に続く。

・債権者が返済できない金額を銀行に代わり「代位弁済」を行う。

⇒これにより、銀行側から保証会社へ求償権が移り、今後の返済・請求は保証会社が代わりに行うのです。

というように、保証会社が銀行の裏にあることを覚えておきましょう。

三菱UFJ銀行ですと「アコム」が保証会社になります。

したがって、万全を期するなら全国銀行協会だけでなく、アコムが加盟するCIC・JICCからの情報開示も行いましょう。

信用情報機関CICで確認する方法とは?

もし自分のクレヒスを確認する場合、先ほど紹介した信用情報機関に問い合わせましょう。

現在、信用情報機関への確認方法は4つありますので、1つずつ解説していきます。

(今回、クレジットカード会社が多数加盟するCICを例に確認方法を紹介します)

パソコンから確認する

①手続き前に確認事項をチェック。

また情報開示の際に「Adobe Reade」が必要です。

②次に、クレジットカード会社に登録している電話番号から「0570-021-717」へ連絡。

受付番号をメモしたら受付番号入力・クレジットカード番号を入力し、1時間以内に情報開示へ進む。

③開示報告書をPDFで開き閲覧。または印刷して終了。

♢情報開示には1,000円必要。また決済方法はクレジットカードのみ。

♢スマートフォンからも同様に確認できます。

郵送で確認する

①必要書類を用意。

「信用情報開示申込書(A4でプリントアウト)」「本人確認書類(運転免許所や保険証などのコピー)」が必要。

②1,000円分の「定額小為替証書」を先ほどの書類と一緒に封筒へ入れ、下記住所に送付。

〒160-8375

東京都新宿区西新宿1-23-7 新宿ファーストウエスト15階

(株)シー・アイ・シー 首都圏開示相談室 宛

③10日ほどで「簡易書留・親展」で、あなたのところへ書類が到着。

●窓口で確認する

①本人確認書類、開示手数料500円が必要。

②CICに到着しましたら、近くの開示ご相談コーナー窓口に行く

③窓口に設置されているセルフ開示端末「C-touch」へ。タッチパネルで必要な項目を入力。終了したら、窓口に終了したことを報告し、本人確認書類を提示。

④開示報告書を受け取れば完了。任意で開示報告書の説明も受けられる。

JICCで確認する方法とは?

スマートフォンから情報開示を行う方法

①「スマートフォン」

・必要書類(運転免許証・保険証・マイナンバーカードなど)

・手数料1,000円を用意

②URL:https://www.jicc.co.jp/kaiji/procedure/mobile/index.htmlに掲載されているQRコードより専用ページに移動。

③リンクを開けたら、APpp StoreまたはGoogle Playより「JICC書類送付アプリ」をダウンロード。

④ブラウザを起動し、利用規約に同意。空メールを送信。メールが届くため、そのURLより必要事項を記入しましょう。

⑤申込内容の記入が終了しましたら、送信。次に本人確認書類の画像を送信し決済手続きに進む。

⑥決済手続きが完了すれば後は、申込んで終了。後日、開示結果が簡易書留で送付されるので、必ず確認。

郵送で情報開示を行う

①必要書類として「信用情報開示申込書」「手数料1,000円(定額小為替証書またはクレジットカードでの支払書類)」「本人確認書類のコピー」を用意。

②必要書類をまとめ、下記住所当てに送付。

〒530-0003

大阪府大阪市北区堂島1-5-30 堂島プラザビル6階

株式会社日本信用情報機構 開示窓口宛

③開示結果が7~10日で簡易書留にて届く。

窓口で情報開示を行う

①本人確認書類、手数料500円を用意。

②次に下記受付窓口のどちらかへ。

・東京窓口:〒101-0042 東京都千代田区神田東松下町14 東信神田ビル2階

・大阪窓口:〒530-0003 大阪府大阪市北区堂島1-5-30 堂島プラザビル6階

③窓口にて情報開示と伝える。

④申込書を記入し、窓口に提出。その後、専用の販売機で手数料を購入。

全国銀行協会で確認する方法とは?

①「登録情報開示申込書」「手数料1,000円(定額小為替証書)」を用意。

②本人確認書類として、下記に紹介する書類の中から2種類のコピーを用意。

・運転免許証(住所等に変更がある場合は裏面も。氏名、生年月日、住所がわかるようにコピー)

・運転経歴証明書(平成24年4月1日以降交付のもの)

・パスポート(現住所記載の面も)

・住民基本台帳カード(顔写真があるものに限る)

・個人番号カード(マイナンバーカード)(写真あり・おもて面のみコピー)(注)「通知カード」は、本人確認資料に当たりません。

・在留カードまたは特別永住者証明書

・各種健康保険証(現住所記載の面も)

・公的年金手帳(証書)

・福祉手帳(証書)

・戸籍謄本または抄本

・住民票(個人番号の記載のないもの)

・印鑑登録証明書

♢戸籍謄本または抄本、住民票、印鑑登録証明書については、発行日から3か月以内の原本に限る

♢2種類の内1種類は現住所が確認できるものを選択

③上記、必要書類が用意できましたら下記住所へ送付。

〒100-0005 東京都千代田区丸の内2-5-1

一般社団法人全国銀行協会 全国銀行個人信用情報センター

④送付後、7~10日前後で「本人限定受取郵便」到着。

(申込む前に簡易書留に変更することも可)

このように、個人信用情報機関3社それぞれ、情報開示の方法が大きく異なります。

もしあなたが、情報開示の申し込みを行う場合は上記で紹介した方法で情報開示を行ってみましょう。

開示して満足してはいけません!開示報告書の見方紹介

開示報告書には、皆さんがこれまで積み上げてきたクレジットヒストリーや信用情報が多数存在し、1つ1つチェックすることが大切です。

また、もし間違った記述があった場合、訂正や削除を行うこともできます。そのためにはまず、開示報告書の見方を覚えましょう。

それでは一例として、CIC開示報告書を紹介します。

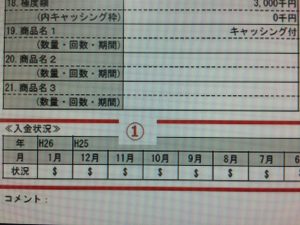

まず1番下の「入金状況」を確認しましょう。

ここには過去2年間、さかのぼってクレジットカードヒストリーが掲載されています。

そこには、何やら記号が書かれていますね?その記号は、これより紹介する情報をもとに記号が決定されています。

$:請求どおり(もしくは請求額以上)の入金があった

P:請求額の一部が入金された

R:本人以外から入金があった

A:約束の日に入金がなかった(未入金)

B:お客様の事情とは無関係の理由で入金がなかった

C:入金されていない。その原因がわからない

-:請求もなく入金もなかった(例:クレジットの利用がない場合)

空欄:クレジット会社等から情報の更新がなかった(例:クレジットの利用がない場合)

通常通り支払われていれば「$」が付いていますが、問題なのはPやAが付くこと。

もしついてしまうと、クレジットカードやカードローンの支払いが行われていないことになり、クレジットカードヒストリーに傷が付いたことになります。

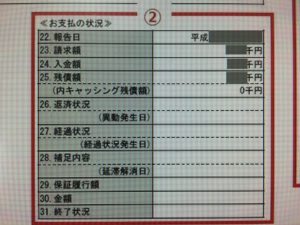

次に「お支払いの状況」に目を向けましょう。

ここには、あなたがクレジットカード、またはカードローンの利用が確定した日付、そして支払いが終了していない残高が表示されます。

その中でも重要なのが「26.返済状況」です。

返済状況欄に「異動」と書かれたら要注意。

これは、61日以上3ヶ月以上、長期にわたる支払いの遅れが発生した場合に表示され、保証会社があなたに代わって返済したことを指すのです。

この情報が掲載されると、指定の期限が来るまで残る、つまり「ブラックリスト」入りします。

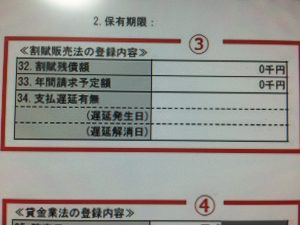

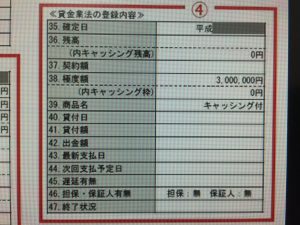

続いては「割賦販売法の登録内容」「賃金業法の登録内容」についてです。

「割賦販売法の登録内容」には、クレジットカードやリボ払いで利用した金額の内、支払っていない金額。

そして支払い遅延の有無が掲載されています。

そして「賃金業法の登録内容」はキャッシング額、残高、そして貸付した日付などが詳細に記述されています。

しかし!ここでも注意したいポイントがありますので、次の項目で詳しく解説します。

終了状況の確認は必須項目!

「お支払いの状況」「賃金業法の登録内容」の下部をよく見ると「終了状況」という項目がありますよね?

実はこれも、ブラックリストに入っているかどうかの判断材料になります。

「完了」または「空欄(契約が継続中)」でしたら良いですが「本人以外弁済」「貸倒」「法定免責」はアウトです!

・本人以外弁済:本人から保証人、または保証会社が代わりに支払ったもの

・貸倒:クレジットカード会社やキャッシング会社が貸倒として判断したもの

・法定免責:支払いの免除が法的に認められたもの。

つまり破産を指します

こうなると、ブラックリストの仲間入りです!

このように、CICの開示報告書には、あなたのクレジットヒストリーが事細かに掲載されています。

そのため、開示して満足するのではなく、報告書を確認し、これからどうすれば良いかを真剣に考えましょう。

個人信用情報機関についてのQ&Aコーナー

信用情報開示報告書に間違いがあった!どうすれば削除してもらえる?

もし、信用情報開示書類に間違った記述がありましたら、CICやJICCといった情報機関に問い合わせるのではなく、登録元会社に問い合わせましょう。

あくまでも、情報機関は登録元会社からの情報を保存しているだけですので、閲覧はできても削除や訂正は不可能です。

そのため、登録元会社、例えばカード会社や消費者金融などに問い合わせ訂正を求めましょう。

情報開示から2ヶ月間有効のため、早めの行動をとることをおすすめします。

汚れたクレヒスをなんとかしたい!どうやって綺麗にすれば良いの?

各情報機関ではそれぞれ、保有する期限が設定されています。

CICやJICCですと保有期限は「5年」全国銀行協会は基本的に5年ですが「官報情報は10年」と設定されています。

汚れたクレヒスを消すには、上記年数を待ち、「スーパーホワイト」になること。

全ての信用情報が真っ白になった後、コツコツ、クレヒスを積み上げていきましょう。

多重申込の履歴はいつ消滅するの?

クレジットカードを一定期間内に何度も申し込むことを「多重申込」と言います。

しかし、多重申込はこれより紹介する理由があるため、カード会社から大いに嫌われています。

・クレジットカードを多数申し込んでいるため、金銭的に困っていると思われる。

・入会キャンペーン狙い。

・複数のクレジットカードを申込、その後「自己破産」をされる可能性がある。

このようにカード会社から思われると目も当てられません。

本当にクレジットカードを作りたいと思っても、多重申込のために発行不可能のため消す必要があります。

多重申込を消滅させるには、6ヶ月間必要ですので、すぐに申し込まず一定期間おいてから申し込みましょう。

3社以外に信用情報を確認できるところはないの?

残念ながら、紹介した3社以外にはありません。

もちろん、銀行や消費者金融、カード会社も一切あなたへ教えませんので情報開示は必ず、上記の3社から選びましょう。

まとめ

最後になりますが、私達の信用情報は常に、情報機関3社に保存されています。

そこには、今まで利用してきたクレジットカードヒストリーやキャッシュカードの履歴、そして銀行カードローンや住宅ローン…などなど様々な履歴があるのです。

もしあなたが、クレジットカードや住宅ローンの審査で落ちましたら一度、情報機関を利用して自分の信用情報を確認しましょう。

そうすれば今後、どのように対策をうつべきか?考えることができるため、闇雲に行動する手間や余計に信用を落とす危険性もなくなりますよ。